Содержание

2018 стал худшим годом в истории смартфонов

Бизнес

Финансовые результаты

Техника

|

Поделиться

- 10 функций Telegram, о которых вы не знали: наводим порядок в чатах

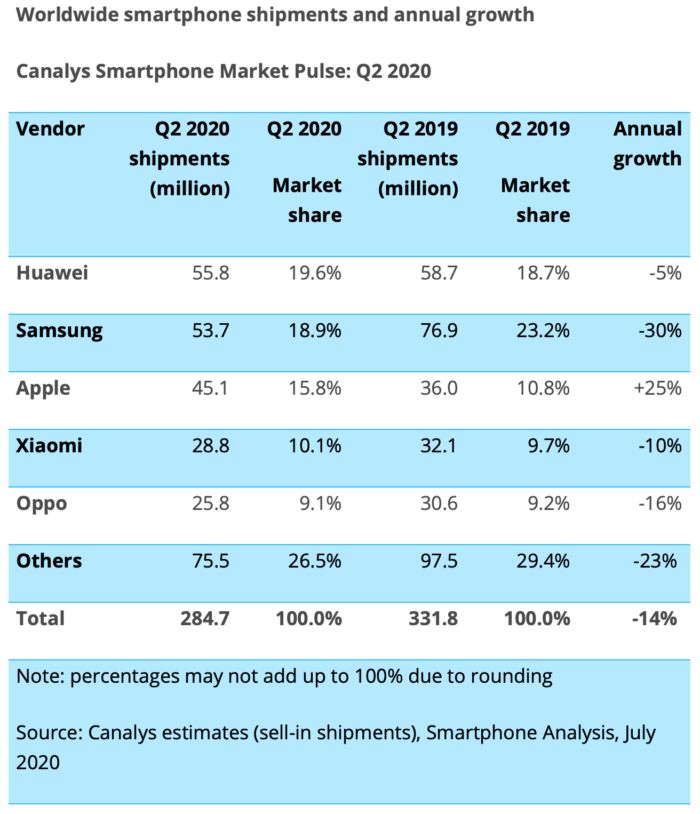

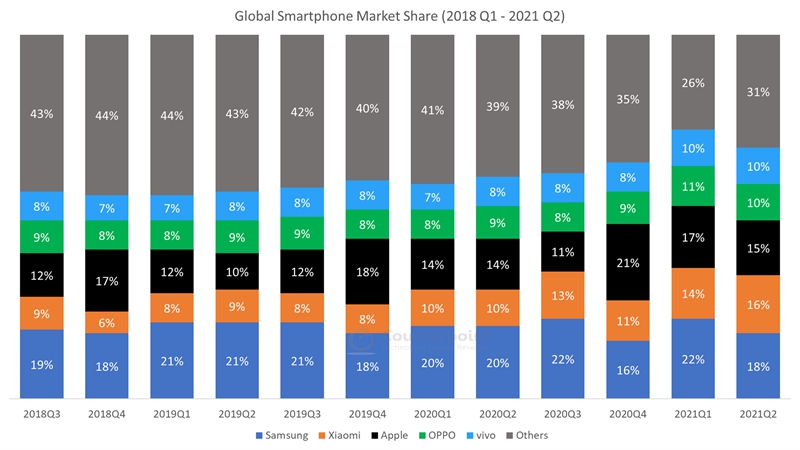

По данным IDC, в 2018 г. поставки смартфонов сократились на 4,1% до 1,4 млрд устройств, что делает его худшим годом за всю историю этих гаджетов. При этом пять лидирующих производителей сумели увеличить за год свою долю рынка с 63% до 69%.

Итоги квартала

В IV квартале 2018 г. мировые поставки смартфонов составили 375,4 млн устройств, что на 4,9% меньше показателя за аналогичный период предыдущего года. Спад в поставках наблюдается уже пять кварталов подряд, отмечает исследовательская компания IDC.

В целом 2018 г. аналитики IDC называют худшим годом для продаж смартфонов за всю историю существования продукта. По итогам целого года поставки сократились на 4,1% до 1,4 млрд устройств.

Причины спада

Спад поставок аналитики объясняют несколькими факторами. Цикл замены смартфона стал дольше, на многих крупных рынках повысился уровень проникновения устройств. В списке факторов присутствуют в том числе политическая и экономическая нестабильность, а также нарастающее раздражение пользователей по поводу постоянного роста цен на смартфоны.

По словам менеджера программы IDC Worldwide Quarterly Mobile Phone Tracker Энтони Скарселлы (Anthony Scarsella), поскольку пользователи стали реже менять устройства, производителям следует найти новый баланс между передовыми функциями, привлекательным дизайном и доступностью.

Мировой рынок смартфонов пережил худший год в своей истории

Ожидаемое в 2019 г. поступление на рынок смартфонов с гибким экраном и поддержкой 5G может вдохнуть новую жизнь в отрасль — в зависимости от того, какую выгоду сумеют извлечь из этого производители и операторы. В то же время, цена устройств возрастет, поскольку новые экраны и чипы передачи данных будут стоить дороже. Скарселла считает, что в этих условиях следует по максимуму использовать программы обмена старых смартфонов на новые с доплатой.

В то же время, цена устройств возрастет, поскольку новые экраны и чипы передачи данных будут стоить дороже. Скарселла считает, что в этих условиях следует по максимуму использовать программы обмена старых смартфонов на новые с доплатой.

Ситуация в разных странах

По словам вице-президента программы IDC Worldwide Mobile Device Trackers Райана Райта (Ryan Reith), позитивная динамика в 2018 г. наблюдалась только на рынках Индии, Индонезии, Кореи и Вьетнама.

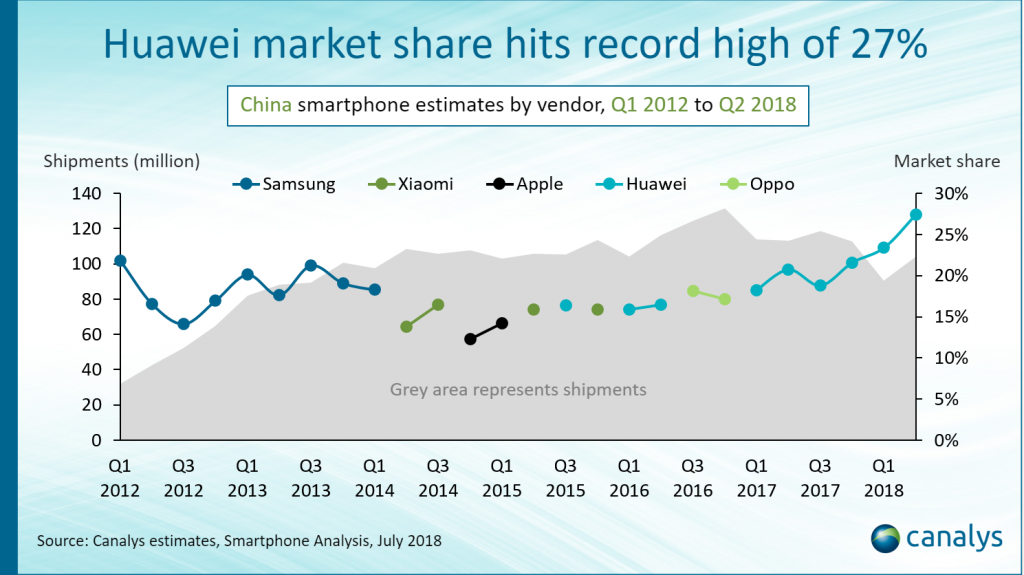

В Китае, на который приходится примерно 30% мировых продаж смартфонов, объемы поставок упали на 10%, что даже хуже, чем годом ранее. Одной из проблем рынка продолжает оставаться высокая насыщенность, к этому добавилось сокращение трат на смартфоны со стороны потребителей. Вместе с тем четыре лидирующих бренда — Huawei, OPPO, Vivo и Xiaomi — которые все являются местными компаниями, нарастили за год свою долю с 66% до 78%.

Лидеры мирового рынка

В мире на первом месте по итогам IV квартала 2018 г. находится компания Samsung с объемом поставок смартфонов на уровне 70,4 млн, что на 5,5% меньше, чем год назад. Доля рынка вендора составляет 18,7%. По итогам всего года поставки смартфонов Samsung упали на 8% до 292,3 млн устройств.

находится компания Samsung с объемом поставок смартфонов на уровне 70,4 млн, что на 5,5% меньше, чем год назад. Доля рынка вендора составляет 18,7%. По итогам всего года поставки смартфонов Samsung упали на 8% до 292,3 млн устройств.

Глобальный рынок смартфонов в IV квартале 2018 года

| Компания | Отгружено в IV квартале 2018 года, млн штук | Доля рынка в IV квартале 2018 года | Отгружено в IV квартале 2017 года, млн штук | Доля рынка в IV квартале 2017 года | Изменение доли год к году |

| Samsung | 70,4 | 18,7% | 74,5 | 18,9% | -5,5% |

| Apple | 68,4 | 18,2% | 77,3 | 19,6% | -11,5% |

| Huawei | 60,5 | 16,1% | 42,1 | 10,7% | 43,9% |

| OPPO | 29,2 | 7,8% | 27,3 | 6,9% | 6,8% |

| Xiaomi | 28,6 | 7,6% | 28,2 | 7,1% | 1,4% |

| Другие | 118,4 | 31,5% | 145,3 | 36,8% | -18,5% |

| Всего | 375,4 | 100% | 394,6 | 100% | -4,9% |

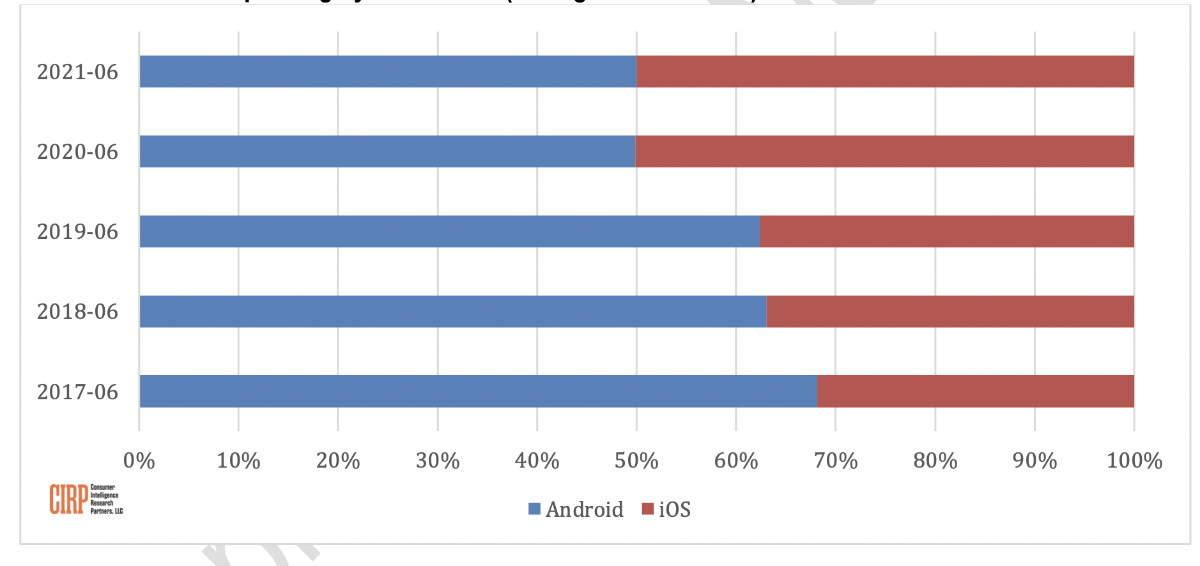

Второе место занимает Apple с объемом поставок iPhone в последнем квартале на уровне 68,4 млн, что на 11,5% меньше показателя за аналогичный период предыдущего года. Доля рынка производителя сократилось с 19,6% до 18,2%. По итогам всего года поставки iPhone упали на 3,2%. Это объясняется проблемами на двух крупнейших рынках — Китая и США — которые пережили худший год за всю историю существования смартфонов. Положение Apple усугубляется тем, что в 2019 г. компания, судя по всему, не выведет на рынок смартфон с поддержкой 5G. Помочь Apple может только укрепление всей экосистемы iPhone, считают аналитики.

Доля рынка производителя сократилось с 19,6% до 18,2%. По итогам всего года поставки iPhone упали на 3,2%. Это объясняется проблемами на двух крупнейших рынках — Китая и США — которые пережили худший год за всю историю существования смартфонов. Положение Apple усугубляется тем, что в 2019 г. компания, судя по всему, не выведет на рынок смартфон с поддержкой 5G. Помочь Apple может только укрепление всей экосистемы iPhone, считают аналитики.

Как в VK создали корпоративный суперапп для 10 тысяч сотрудников

Цифровизация

На третьем месте по итогам квартала находится Huawei с объемом поставок на уровне 60,5 млн и годовым ростом на 43,9%. Доля вендора на мировом рынке увеличилась с 10,7% до 16,1%. По итогам всего 2018 г. рост составил 33,6%. Быстрыми темпами роста производитель обязан успеху линейки Honor, которая сейчас составляет примерно половину его продаж. Около половины поставок Huawei приходится на Китай, но их доля сокращается по мере преуспеяния компании на других рынках.

Четвертую строчку по итогам квартала занимает OPPO с объемом поставок смартфонов на уровне 29,2 млн, годовым ростом на 6,8% и долей рынка 7,8%. По итогам всего года производитель отгрузил 113,1 млн смартфонов, что на 1,3% больше, чем в 2017 г. Рост продаж замедлился по сравнению с предыдущими годами, большая часть бизнеса по-прежнему приходится на Китай, а на приоритетных рынках Индии и Индонезии рост объясняется успехом серии А.

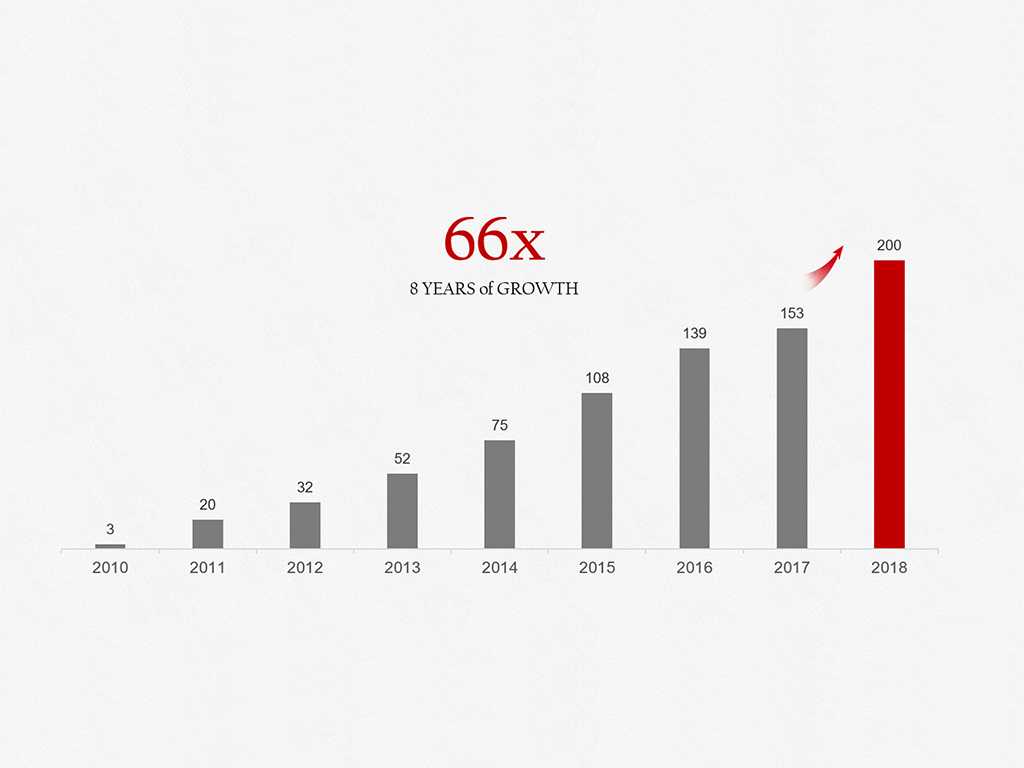

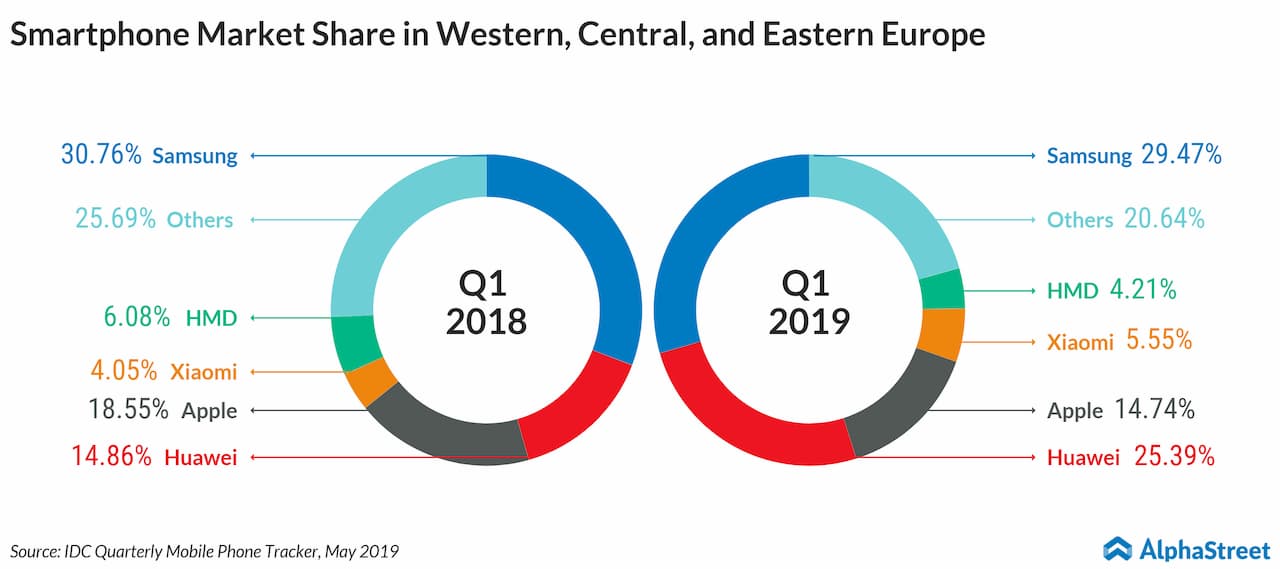

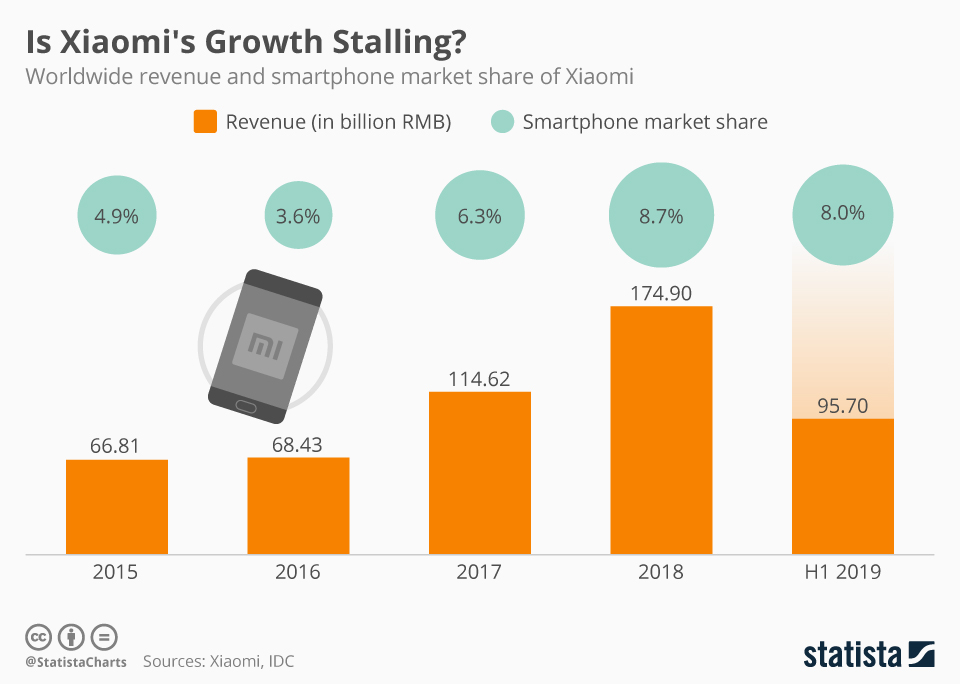

Xiaomi замыкает пятерку лидеров с объемом поставок смартфонов на уровне 28,6 млн, годовым ростом 1,4% и долей рынка 7,6%. По итогам всего года продажи производителя выросли на 32,2%, перевалив за отметку в 100 млн устройств. За пределами Китая вендор по-прежнему сосредоточен на рынках Индии и Индонезии, хотя также отмечается хорошая динамика в некоторых странах Западной Европы, особенно в Испании. Серия Redmi по-прежнему популярна на развивающихся рынках, но смартфоны Mi Mix/Max/Pro продолжают утверждать себя в качестве устройств с флагманской начинкой и привлекательным ценником.

Пять лидирующих производителей смартфонов сумели нарастить за год свою суммарную долю рынка с 63% до 69%. Если говорить о первой шестерке, то суммарная доля составляет 75% и продолжает увеличиваться. На шестом месте находится Vivo, которая от квартала к кварталу то попадает в первую пятерку, то выпадает из нее.

Валерия Шмырова

Конец превосходства смартфонов

Конец превосходства смартфонов

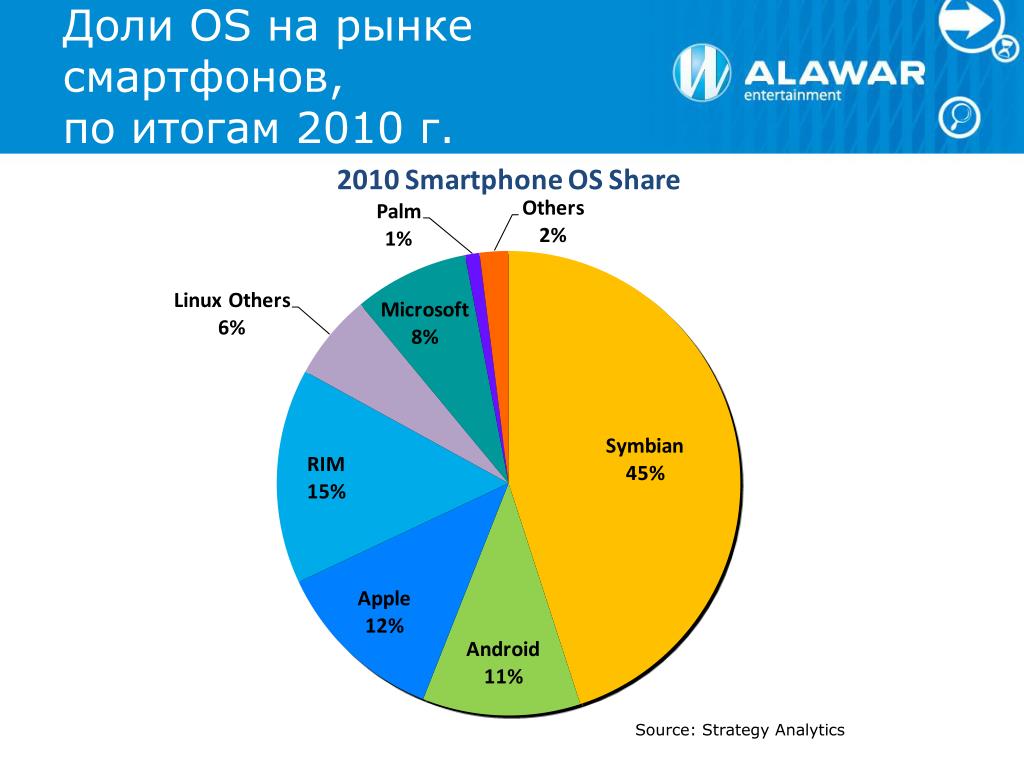

Смартфоны – отрасль, переживающая кризис среднего возраста. После двухлетнего снижения становится все более ясно, что производство смартфонов в настоящее время близко к своему апогею. В Китае, США, Европе и Японии, все кто хотел иметь смартфон теперь имеют один (или два), и большинство из них не стремиться делать upgrade. И хотя продажи смартфонов на развивающихся рынках, особенно в Африке, продолжают расти, но рост не достаточно бодр, чтобы обеспечить новый всплеск мирового спроса. Индустрия надеется, что две новые технологии: интернет 5G и складные телефоны,– будут стимулировать новый цикл обновления аппаратуры. Но сомнительно, что это приведет к значительному увеличению продаж в ближайшей перспективе. Это не означает, что рынок полностью стагнирует. Производители продолжайте яростно бороться за увеличение доли рынка. И некоторые игроки выиграют за счет других. Но с этапом галопирующего роста продаж уже покончено, и впереди изготовителей смартфонов ждут «скучные» времена.

Индустрия надеется, что две новые технологии: интернет 5G и складные телефоны,– будут стимулировать новый цикл обновления аппаратуры. Но сомнительно, что это приведет к значительному увеличению продаж в ближайшей перспективе. Это не означает, что рынок полностью стагнирует. Производители продолжайте яростно бороться за увеличение доли рынка. И некоторые игроки выиграют за счет других. Но с этапом галопирующего роста продаж уже покончено, и впереди изготовителей смартфонов ждут «скучные» времена.

Кризис среднего возраста

Крупнейшим рынком смартфонов в мире является Китай, на который приходится почти треть мирового спроса в 2018 году (по данным IDC). Однако в последние годы головокружительной экспансии, с трехзначным ростом в 2011 и 2012 годах, продажи достигли пика в 2016 году. С тех пор рынок сократился на 5% в 2017г. и на 10% в 2018г. Согласно данным Всемирного банка Китай (как и другие зрелые рынки) теперь характеризуется нормой владения смартфона на душу населения больше одной единицы, что оставляет мало пространства для дальнейшего роста.

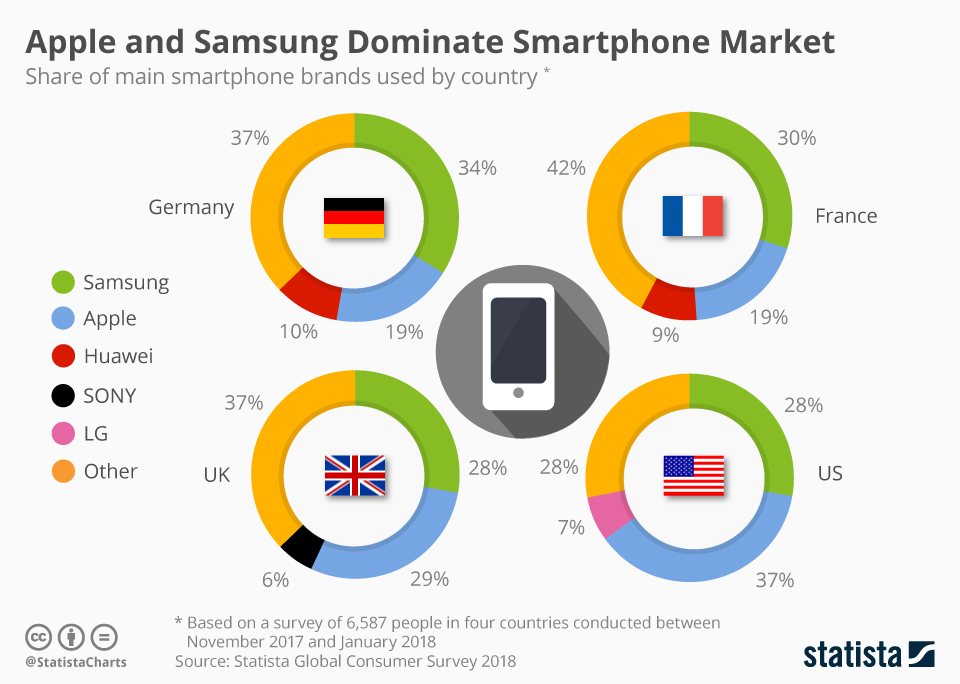

Спад в Китае следует за падением на других развитых рынках. Продажи смартфонов в развитых странах достигла пика в 2015 году. В Европе, Японии, и США уже практически не осталось пространства для расширения продаж смартфонов. Почти все продажи в этих странах обязаны замене предыдущих версий смартфонов на последние версии. Но поскольку инкрементные улучшения новых поколений смартфонов становились все менее и менее заметными, владельцы смартфонов не торопятся их заменить. Плохо то, что ожидаемое расширение продаж смартфонов на развивающихся рынках так и не материализовались.

Есть два больших рынка: Индия и Африка, где много людей, которые все еще покупают мобильные телефоны с базовыми функциями. Так что в ближайшие годы можно ожидать обновления этих примитивных аппаратов до смартфонов. Но ни один из этих рынков не собирается повторять захватывающий рост продаж смартфонов в Китае в начале 2010-х годов. Из этих регионов лишь Индия обладает большим потенциалом в среднесрочной перспективе. Тем не менее, рост продаж смартфонов в Индии будет куда менее впечатляющим, чем это было в Китае. Рост же в Африке будет еще скромнее, отчасти потому, что покупательная способность потребителей слабее, а также, потому что мобильная инфраструктура менее развита.

Тем не менее, рост продаж смартфонов в Индии будет куда менее впечатляющим, чем это было в Китае. Рост же в Африке будет еще скромнее, отчасти потому, что покупательная способность потребителей слабее, а также, потому что мобильная инфраструктура менее развита.

Надкушенное Яблоко

Зрелось рынка смартфонов будет иметь далеко идущие последствия, прежде всего, для лидеров отрасли. Компания Apple, которая продает самые дорогие модели для широкого потребительского рынка и генерирует львиную долю прибыли отрасли, уже пережила свой апогей в 2015 г. и всеми силами старается удержаться на достигнутых рубежах (см Рис.). Несмотря на снижение оборота продаж, компании Apple удалось поддержать на прежнем уровне прибыль, например, в 2018 модернизацией дизайна своего iPhone X, который помог ей продать телефоны по более высоким ценам. Однако в последнем выпуске iPhone не удалось воплотить революционные идеи, способные породить новый импульс продаж. Вместо этого Apple отчаянно устремился в переполненные рынки streaming видео и кредитных карт, что четко сигнализируют о том, что потенциал расширения рынка смартфонов ограничен.

Волны пессимизма разошлись по всей цепочке поставщиков компонентов для iPhone. Так например, сборщик айфонов Foxconn потерял около четверти своей капитализации в 2018 году на ожиданиях ухудшения продаж. Поставщики же чипов и камер сигнализировали о затоваривании своих складов. И хотя цены на полупроводниковые электронные изделия, которые продержались на высоком уровне в 2018 году, к концу года скатились вниз из-за данных о замедлении продаж смартфонов.

Боль ощущалась и на макроуровне. Более слабый спрос на смартфоны больно ударил по макроэкономическим показателям Китая, где, как известно, собирается большинство всех смартфонов в мире. Это снижение, наряду со спадом в автомобилестроении, спровоцировало мощный встречный ветер для большинства секторов китайского промышленного сектора, даже несмотря на то, что выпуск стали и цемента продолжал расти. И поскольку цепи поставок смартфонов, по сути, транснациональны, более «слабое» производство в Китае означает снижение экспорта и замедление роста стран, поставляющих компоненты для смартфонов. Данный эффект в особенности проявился в экономических индикаторах Южной Кореи и Тайваня, где экспорт электроники составляет около 15% и 20% от ВВП соответственно.

Данный эффект в особенности проявился в экономических индикаторах Южной Кореи и Тайваня, где экспорт электроники составляет около 15% и 20% от ВВП соответственно.

Сейчас главный вопрос заключается в том, смогут ли прорывы в новых технологиях инициировать новый виток спроса на смартфоны. Игроки отрасли пытаются убедить мир в том, что недавние технологические достижения, а именно: складывающиеся смартфоны (foldable phone) и появление мобильных сетей пятого поколения (более известные как 5G), – заметно оживят спрос. Их надежда базируется на том, что эти технологии, которые будут полностью апробированы в течение следующих трех лет, будут подстегивать потребителей произвести апгрейд своего телефона.

Складывающиеся телефоны

Тем не менее, остается изрядная доля скептицизма, насколько трансформативны эти технологии будут в действительности. До сих пор наблюдается мало признаков того, что потребители ринулись покупать складывающиеся смартфоны, которые стоят в два раза дороже обычного смартфона. И хотя 5G предлагает значительный потенциал, в первые годы, по крайней мере, 5G будет в основном востребован промышленными и коммерческими структурами, где есть спрос на большую промышленную автоматизацию, автономное вождения автомобилей, дистанционную хирургию и тому подобное. Никакое из этих применений не имеет много общего со смартфонами. Между тем, обычный потребители, которые уже сейчас могут загружать HD-фильмы на свои телефоны в течении минуты, мало выиграют от 5G. Это может измениться со временем, поскольку мобильные провайдеры инвестируют в более широкие сети 5G и разработчики придумывают новые приложения. Но в течение следующих нескольких лет, ни складные телефоны, ни 5G не собираются катализировать значительный подъем в продажах смартфонов. Короче говоря, смартфоны становятся все более скучным бизнесом. Они все больше напоминают персональные компьютеры, продажи которых сначала бодро росли, а последние семь лет стагнируют. Рост в Индии и Африке поможет компенсировать слабость зрелых рынков.

И хотя 5G предлагает значительный потенциал, в первые годы, по крайней мере, 5G будет в основном востребован промышленными и коммерческими структурами, где есть спрос на большую промышленную автоматизацию, автономное вождения автомобилей, дистанционную хирургию и тому подобное. Никакое из этих применений не имеет много общего со смартфонами. Между тем, обычный потребители, которые уже сейчас могут загружать HD-фильмы на свои телефоны в течении минуты, мало выиграют от 5G. Это может измениться со временем, поскольку мобильные провайдеры инвестируют в более широкие сети 5G и разработчики придумывают новые приложения. Но в течение следующих нескольких лет, ни складные телефоны, ни 5G не собираются катализировать значительный подъем в продажах смартфонов. Короче говоря, смартфоны становятся все более скучным бизнесом. Они все больше напоминают персональные компьютеры, продажи которых сначала бодро росли, а последние семь лет стагнируют. Рост в Индии и Африке поможет компенсировать слабость зрелых рынков. Но даже в этом случае глобальные объемы продаж, скорее всего, будут деградировать.

Но даже в этом случае глобальные объемы продаж, скорее всего, будут деградировать.

Возможности роста в других сегментах

Это может показаться наивным, но возможности для инвесторов еще не исчерпаны. Поскольку производители смартфонов сражаются за долю рынка, неизбежно будут победители и проигравшие. Например, хотя Apple и Samsung доминировали в 2018 году, их объемы поставок сократились, а поставки таких как Huawei и Xiaomi выросли более, чем на 30%. И хотя вклады складных смартфонов и 5G в рост сбыта оказался малым, эти технологии будут формировать в дальнейшем спрос на компоненты. Таким образом, прибыль будет мигрировать в разные сегменты производственной цепочки смартфонов. В самом деле, хотя производители ПК не отметились большими инвестициями за последние 10 годы, интернет-компании, такие как Google и Facebook, напротив, перевыполнили планы по инвестициям. Вероятно, что инвестиции в производство самих смартфонов в дальнейшем будут снижаться, но вложения в разработку приложений будет неуклонно расти. Эти приложения будут отражать такие технологии, как дополненная реальность, трехмерное отображение и умные дома, все это, вероятно, будет включено в перечень app смартфонов в ближайшие годы.

Эти приложения будут отражать такие технологии, как дополненная реальность, трехмерное отображение и умные дома, все это, вероятно, будет включено в перечень app смартфонов в ближайшие годы.

Константин Фенченко

Canalys Newsroom — Apple отгрузила 71,7 млн смартфонов в четвертом квартале 2018 года, поскольку мировой рынок упал на 6% в четвертом квартале отгружено 71,7 млн единиц iPhone. Huawei, Oppo и Xiaomi завершили пятерку лучших поставщиков. За весь 2018 год глобальные поставки смартфонов составили 1,4 миллиарда штук, что на 5% меньше, чем 1,5 миллиарда в 2017 году. Люди явно держат телефоны дольше, поскольку инновации продуктов замедляются. Но скорость и серьезность снижения отгрузки застали врасплох многих поставщиков, инвесторов и другие компании в цепочке создания стоимости. Международные факторы, такие как торговая война между США и Китаем, слабые потребительские расходы на развитых рынках и оживленный рынок восстановленных телефонов, стали катализаторами сокращения поставок смартфонов».

0005

0005

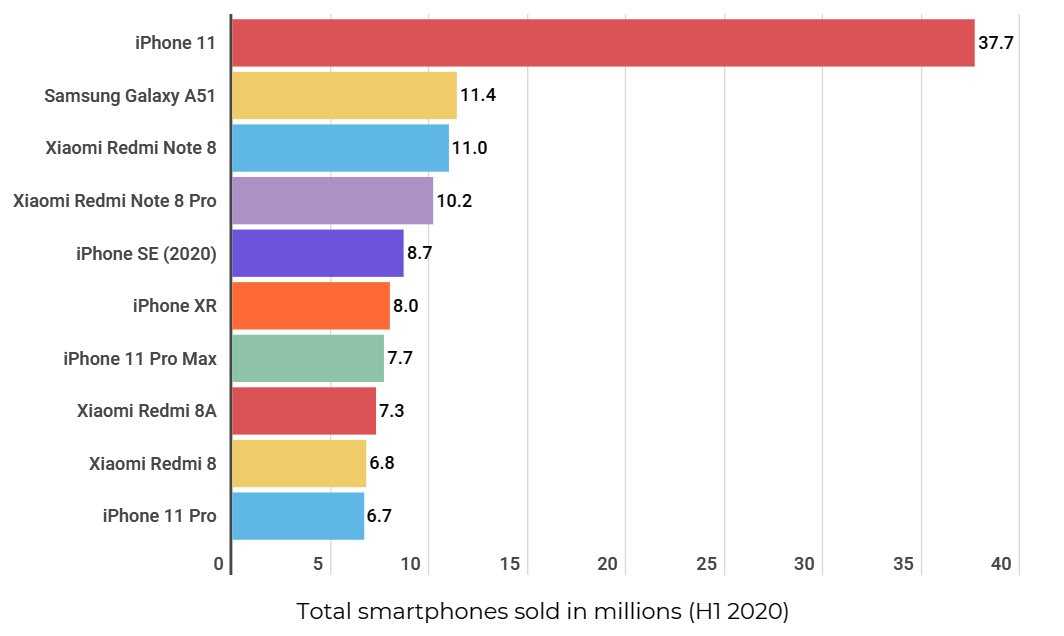

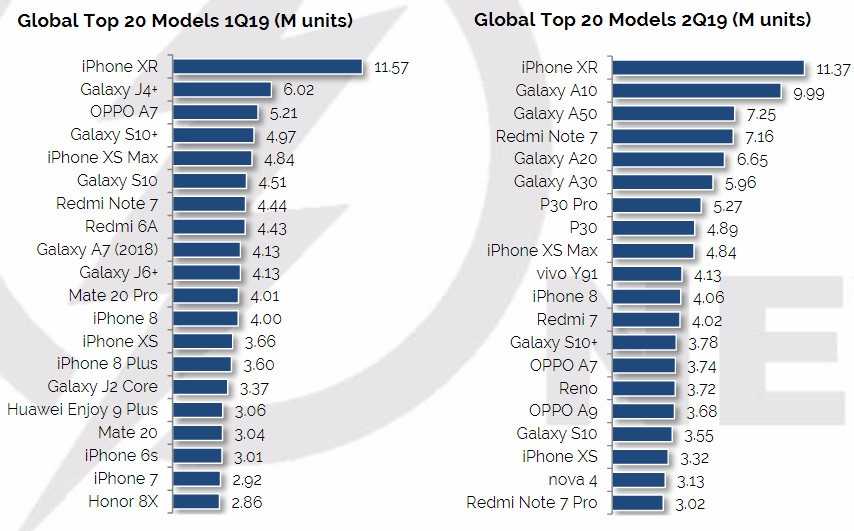

Обзор поставщиков:

Apple Поставки iPhone снизились на 7% по сравнению с четвертым кварталом 2017 года, что не оправдало собственных ожиданий, но по-прежнему занимает первое место в четвертом квартале 2018 года. iPhone XR с более чем 22 миллионами отгрузок был самым популярным iPhone и стал моделью, которую Apple, кажется, особенно гибко подходит к дисконтированию. За ним последовали iPhone XS Max и iPhone XS, которые отгрузили более 14 миллионов и 9 миллионов единиц соответственно. Apple завершила год на втором месте, и в 2019 году у нее серьезные проблемы.поскольку его основные рынки, особенно Китай, продолжают снижаться. Apple сосредоточится на увеличении доходов от своих услуг, полагаясь теперь на свою стабильную базу установленных пользователей. Но поскольку такие поставщики, как Samsung и Huawei, предлагают более дешевые и конкурентоспособные альтернативные устройства, Apple, возможно, придется выпустить более дешевый iPhone или, по крайней мере, стать более гибкой с дисконтированием каналов, чтобы сохранить ту же установленную базу, на которую она поставила свое будущее.

Samsung опустился на вторую позицию в четвертом квартале 2018 года после 5-процентного снижения его поставок до 70,3 млн единиц. 2018 год был для Samsung унизительным, поскольку он уступил гиперагрессивной ценовой конкуренции со стороны Huawei, Xiaomi, Oppo и Vivo, особенно в Азии и Европе. Компания отгрузила на 23 миллиона устройств меньше, чем в 2017 году, а всего за год было продано 29 устройств.4 миллиона единиц значительно меньше целевого показателя в 320 миллионов. Но это воодушевило корейского поставщика и заставило его пересмотреть свою стратегию в отношении смартфонов, которая теперь сосредоточена на том, чтобы пожертвовать аппаратной маржой, чтобы добавить больше технологий в телефоны бюджетного и среднего класса. В 2019 году Samsung даст отпор и получит потерянную долю от таких компаний, как Huawei, Oppo, Vivo и Xiaomi.

У Huawei , напротив, был ошеломляющий 2018 год, который завершился ростом на 47% до 60,5 миллионов единиц в четвертом квартале. Он занял рекордную долю рынка в Китае (см. пресс-релиз Canalys «Китайский рынок смартфонов упал на 14% в 2018 году, было отгружено чуть менее 400 миллионов устройств»), но его реальный двигатель роста был за границей, где он увеличил поставки более чем на 60%. Huawei продемонстрировала заметное технологическое лидерство в 2018 году, внедрив новаторские функции, такие как камера с тройным объективом и улучшенным искусственным интеллектом, которая помогла изменить восприятие бренда на зарубежных рынках. Новый имидж технологического лидера помог Huawei увеличить поставки во всех ценовых категориях. Однако, переходя в 2019 г., теперь он сталкивается с серьезной проблемой, поскольку политическая напряженность, проблемы безопасности и споры по поводу кражи интеллектуальной собственности угрожают подорвать его замечательный импульс. Любое серьезное влияние на корпоративный и операторский бизнес Huawei будет распространяться на всю организацию и влиять на бизнес смартфонов.

Он занял рекордную долю рынка в Китае (см. пресс-релиз Canalys «Китайский рынок смартфонов упал на 14% в 2018 году, было отгружено чуть менее 400 миллионов устройств»), но его реальный двигатель роста был за границей, где он увеличил поставки более чем на 60%. Huawei продемонстрировала заметное технологическое лидерство в 2018 году, внедрив новаторские функции, такие как камера с тройным объективом и улучшенным искусственным интеллектом, которая помогла изменить восприятие бренда на зарубежных рынках. Новый имидж технологического лидера помог Huawei увеличить поставки во всех ценовых категориях. Однако, переходя в 2019 г., теперь он сталкивается с серьезной проблемой, поскольку политическая напряженность, проблемы безопасности и споры по поводу кражи интеллектуальной собственности угрожают подорвать его замечательный импульс. Любое серьезное влияние на корпоративный и операторский бизнес Huawei будет распространяться на всю организацию и влиять на бизнес смартфонов.

Для получения дополнительной информации, пожалуйста, свяжитесь:

Canalys EMEA: +44 118 984 0520

Бен Стэнтон: ben_stanton@canalys. com +44 118 984 0525

com +44 118 984 0525

Kelly Wheeler: kelly_wheeler@canalys.com.84 0529

Canalys APAC (Shanghai): +86 21 2225 2888

Nicole Peng: nicole_peng@canalys.com +86 21 2225 2815

Mo Jia: mo_jia@canalys.com +86 21 2225 2812

Canalys APAC (Сингапур): +65 6671 9399

Rushabh Doshi: Rushabh_doshi@canalys.com +65 6671 9387

SHENGTAO JIN: SHENGTAO_JIN@canalys.com +65 6657 9303

9000. Тильке: vincent_thielke@canalys.com +1 650 656 9016

Марси Райан: marcy_ryan@canalys.com +1 650 681 4487

О Canalys

Canalys — независимая аналитическая компания, которая стремится предоставить клиентам информацию о будущем технологической отрасли и выйти за рамки бизнес-моделей прошлого. Мы предоставляем интеллектуальную информацию о рынке ИТ-специалистам, специалистам по каналам продаж и поставщикам услуг по всему миру. Наша репутация зависит от качества наших данных, инновационного использования технологий и высокого уровня обслуживания клиентов.

Получение обновлений

Чтобы получать сообщения СМИ напрямую или для получения дополнительной информации о наших мероприятиях, услугах или специальных исследованиях и консультационных возможностях, пожалуйста, заполните контактную форму на нашем веб-сайте.

Кроме того, вы можете написать по адресу press@canalys.com или позвонить по телефону +1 650 681 4488 (Пало-Альто, Калифорния, США), +65 6671 9399 (Сингапур), +86 21 2225 2888 (Шанхай, Китай) или +44 118. 984 0520 (Рединг, Великобритания).

Нажмите здесь, чтобы отказаться от подписки

Gartner сообщает, что глобальные продажи смартфонов в четвертом квартале 2018 года остановились

Глобальные продажи смартфонов конечным пользователям остановились в четвертом квартале 2018 года и составили 408,4 миллиона единиц — рост всего на 0,1 процента по сравнению с четвертым кварталом 2017 года, по данным Gartner, Inc. Apple зафиксировала худший квартальный спад (11,8 процента). с первого квартала 2016 года.

«Спрос на смартфоны начального и среднего ценового сегмента оставался высоким на всех рынках, но в четвертом квартале 2018 года спрос на смартфоны высокого класса продолжал снижаться, — сказал Аншул Гупта, старший директор по исследованиям в Gartner. «Замедление дополнительных инноваций в сегменте high-end в сочетании с повышением цен удержало от принятия решений о замене смартфонов класса high-end. Это привело к стабильному росту рынка в четвертом квартале 2018 года (см. Таблицу 1)».

Таблица 1

Мировые продажи смартфонов конечным пользователям по поставщикам в 4 квартале 2018 г. (в тысячах единиц)

Поставщик | 4 кв. 2018 г. Единицы | 4К18 | 4 кв. Единицы | Доля рынка за 4К17 (%) |

Самсунг | 70 782,5 | 17,3 | 74 026,6 | 18,2 |

яблоко | 64 527,8 | 15,8 | 73 175,2 | 17,9 |

Хуавей | 60 409,8 | 14,8 | 43 887,0 | 10,8 |

ОППО | 31 589,9 | 7,7 | 25 660,1 | 6,3 |

Сяоми | 27 843,6 | 6,8 | 28 187,8 | 6,9 |

Прочие | 153 205,0 | 37,5 | 162 908,8 | 39,9 |

Всего | 408 358,5 | 100,0 | 407 845,4 | 100,0 |

Из-за округления числа могут не совпадать с указанными суммами

Источник: Gartner (февраль 2019 г.![]() )

)

Apple пережила самый большой спад среди пяти крупнейших поставщиков смартфонов

Продажи Apple iPhone достигли 64,5 млн единиц в четвертом квартале 2018 года, что на 11,8% меньше, чем в прошлом году. Это двузначное снижение привело к тому, что Apple испытала самое большое снижение роста за квартал среди пяти крупнейших мировых поставщиков смартфонов. Apple столкнулась с падением спроса на iPhone в большинстве регионов, за исключением Северной Америки и развитого Азиатско-Тихоокеанского региона. Продажи Apple больше всего снизились в Большом Китае, где ее рыночная доля упала до 8,8% в четвертом квартале 2018 года с 14,6% в соответствующем квартале 2017 года. В целом за 2018 год продажи iPhone снизились на 2,7%, до чуть более 209 единиц.миллионов единиц.

«Apple приходится иметь дело не только с покупателями, которые откладывают обновления, ожидая более инновационных смартфонов, но и с тем, что ей приходится сталкиваться с привлекательными альтернативами смартфонам высокой и средней ценовой категории от китайских поставщиков. Обе эти проблемы ограничивают перспективы роста продаж Apple», — добавил г-н Гупта.

Обе эти проблемы ограничивают перспективы роста продаж Apple», — добавил г-н Гупта.

Смартфоны Samsung, такие как Galaxy S9, S9+ и Note9, в четвертом квартале 2018 года с трудом справились с ростом. В среднем сегменте Xiaomi и Huawei продолжали захватывать большую долю рынка. В результате продажи смартфонов Samsung в четвертом квартале 2018 года сократились на 4,4 процента. Samsung потеряла долю рынка в Большом Китае, Западной Европе и Латинской Америке, что в значительной степени способствовало общему падению продаж смартфонов на 8,2 процента в 2018 году9.0005

«Несмотря на то, что Samsung расширяет предложение смартфонов среднего уровня, она продолжает сталкиваться с растущей конкуренцией со стороны китайских брендов, которые выходят на новые рынки. Компания также сталкивается с трудностями при внедрении значительных инноваций в смартфоны высокого класса», — сказал г-н Гупта. «Samsung представила новые смартфоны серии M среднего уровня в первом квартале 2019 года, чтобы конкурировать с агрессивными китайскими производителями на развивающихся рынках и выйти на канал онлайн-продаж».

2018 — Год Huawei

В четвертом квартале 2018 года компания Huawei продала более 60 миллионов смартфонов и добилась самого сильного роста за квартал среди пяти ведущих мировых поставщиков смартфонов (37,6%). Huawei росла в течение 2018 года, чтобы сократить отставание от Apple. «Помимо своих опорных пунктов в Китае и Европе, Huawei продолжала увеличивать свои инвестиции в Азиатско-Тихоокеанский регион, Латинскую Америку и Ближний Восток, чтобы стимулировать дальнейший рост», — сказал г-н Гупта. «Huawei также использовала возможности роста за счет дальнейшего расширения серии Honor во второй половине 2018 года, особенно на развивающихся рынках, что помогло Huawei увеличить свою долю рынка до 13,0% в 2018 году».

В целом в 2018 году глобальные продажи смартфонов конечным пользователям выросли на 1,2% по сравнению с прошлым годом, до 1,6 млрд единиц (см. Таблицу 2). В Северной Америке, зрелом Азиатско-Тихоокеанском регионе и Большом Китае зафиксировано самое сильное снижение за год на 6,8%, 3,4% и 3,0% соответственно.

2017 г.

2017 г.